Crescere con la finanza

Svilupparsi e crescere all’estero, due obiettivi che molte delle aziende italiane di medie dimensioni, soprattutto quelle più virtuose, stanno perseguendo da anni con sempre maggior determinazione. È questo il tema affrontato dall’incontro “L’industria della meccanica e il packaging. Gli strumenti finanziari per la crescita” organizzato a Milano da GE Capital.

Ai lavori del Convegno, aperti da Paolo Braghieri, CEO di GE Capital, hanno partecipato Elisabetta Oliveri, CEO di Fabbri Vignola, Matteo Cirla, Managing Director di Fondo IGI Sgr, Roberto Zecchi, CEO di Ceme Group, Alessandro Merusi, CEO di CFT Group, Roberto Sollevanti e Nicola Anzivino, Partner di PwC.

Crescendo le aziende riescono a competere meglio e a cogliere i vantaggi offerti dalla globalizzazione; inoltre, destinando sempre una maggior quota del proprio fatturato all’estero, riescono a ridurre gli inconvenienti legati all’eventuale debolezza della domanda domestica.

Quello dei macchinari per il packaging è uno dei settori di eccellenza dell’industria italiana, con ottime prospettive di crescita sui mercati esteri, un vero e proprio fiore all’occhiello del Made in Italy.

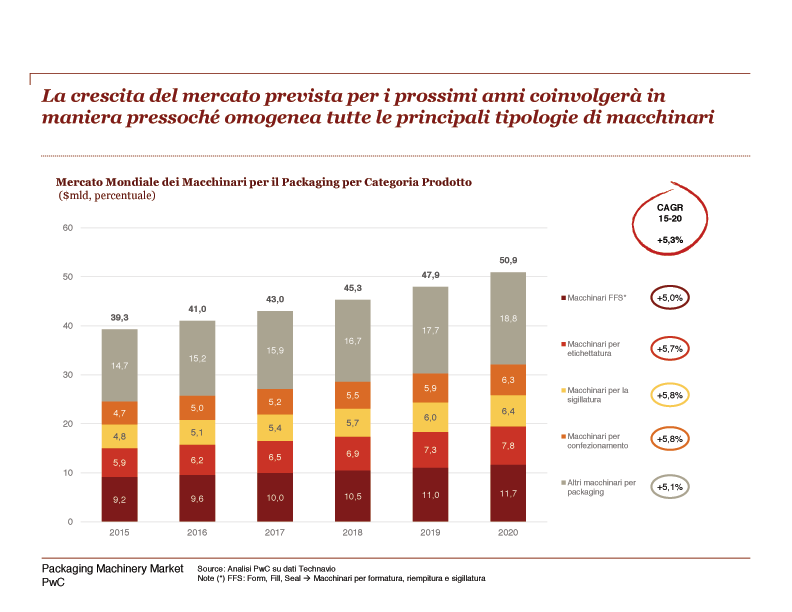

Come evidenziato da Nicola Anzivino, Partner di PwC: «Secondo le nostre analisi il mercato dei macchinari per il settore del packaging a livello globale nel 2015 ha raggiunto un valore di 39 miliardi di dollari con prospettive di crescita al 2020 di oltre il 5% per anno. L'Italia come produttore ha un fatturato, secondo le ultime stime, di più di 6 miliardi di dollari realizzato per oltre l'80% verso l'estero con ottimi tassi di crescita negli ultimi anni (CAGR 2012-2014: 6,4%)».

GE Capital ha sempre scommesso sulle eccellenze del tessuto produttivo italiano, consapevole che la sfida della competitività si vince soltanto attraverso investimenti continui nell’innovazione tecnologica, di prodotto e di processo. Proprio tale convinzione ha permesso all’azienda di strutturare negli anni un’offerta diversificata di strumenti finanziari flessibili e adattabili alle esigenze dei singoli settori produttivi.

«La nostra mission è quella di offrire alle medie aziende una piattaforma di servizi specializzati alternativi ai tradizionali finanziamenti bancari, volti ad affiancare le imprese nelle fasi di crescita e cambiamento aziendale – ha commentato Paolo Braghieri, CEO di GE Capital – La finanza strutturata, oggetto dell’incontro di oggi con clienti e partner, si presta ad essere un ottimo strumento a sostegno delle necessità straordinarie legate a processi di acquisizioni partecipando da protagonista alla strutturazione di finanziamenti per trasferimenti di proprietà, piani di crescita e processi di riorganizzazione aziendale. Nel corso del 2015 GE Capital ha effettuato una quindicina di interventi di Finanza Strutturata, collaborando con i più prestigiosi Fondi di Private Equity nazionali e internazionali, tra i quali il Fondo IGI Sgr».

Proprio la partnership con i Fondi di Investimento è per GE Capital una scelta strategica che si fonda su analisi di efficienza e di adeguatezza alle specificità proprie del mercato italiano, in larga parte costituito da aziende di medie dimensioni.

«Molti imprenditori hanno compreso che è possibile aprire il capitale delle loro aziende ad investitori o partner come i Fondi di Private Equity, senza perdere il controllo delle loro aziende. – ha chiosato Paolo Braghieri – Solo l’imprenditore, infatti, conosce in modo approfondito come funziona il proprio business e sa bene che è anche interesse del Fondo che un’azienda di successo resti nelle mani di chi ha saputo crearla e svilupparla fino al quel punto. GE Capital è vicina a questi imprenditori e pronta a sostenerne i progetti di crescita e internazionalizzazione al loro fianco insieme al Fondo».

Nicola Anzivino, Partner di PwC ha aggiunto: «Nel medio periodo ci attendiamo una polarizzazione delle performance economico-finanziarie delle aziende italiane: da una parte quelle che hanno saputo investire in ricerca, sviluppo ed innovazione e "finanziariamente" forti che continueranno ad accrescere fatturato e margini; dall’altra quelle più piccole che soffriranno la competizione globale ed avranno minor capacità d'investire per svilupparsi».

L'analisi di PwC sulle operazioni di natura straordinaria nel settore evidenzia una crescente attività M&A lungo tre principali direttive: il consolidamento domestico, l’allargamento portafoglio prodotti e l’internazionalizzazione produttiva e commerciale. Per il triennio 2016-2018 è attesa un’ulteriore intensificazione delle operazioni di natura straordinaria per le aziende italiane, in un contesto globale con ottime prospettive di crescita e al contempo sempre più competitivo dove solo operatori di dimensioni significative potranno sfruttare economie di scala e di scopo globali.