L’Italia promuove il grocery online

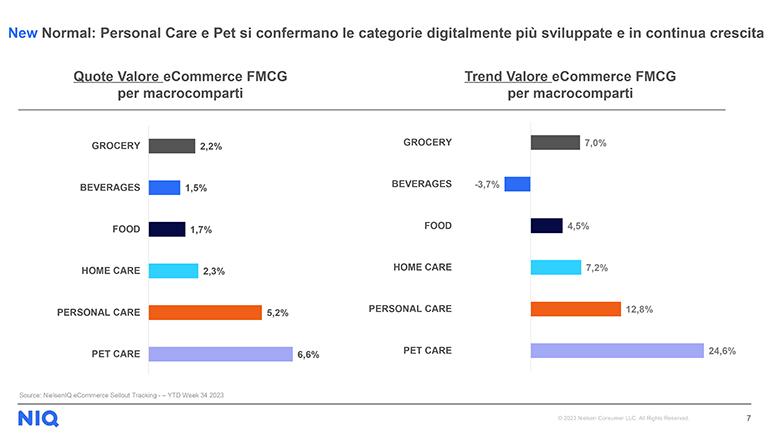

Nel 2023 il mercato ha segnato un balzo del 7% rispetto al 2022, attestandosi su un valore che supera gli 1,3 miliardi di euro, confermando la propensione dei consumatori all’acquisto sul web. La categoria che registra la crescita maggiore è quella del Pet Care (+25%).

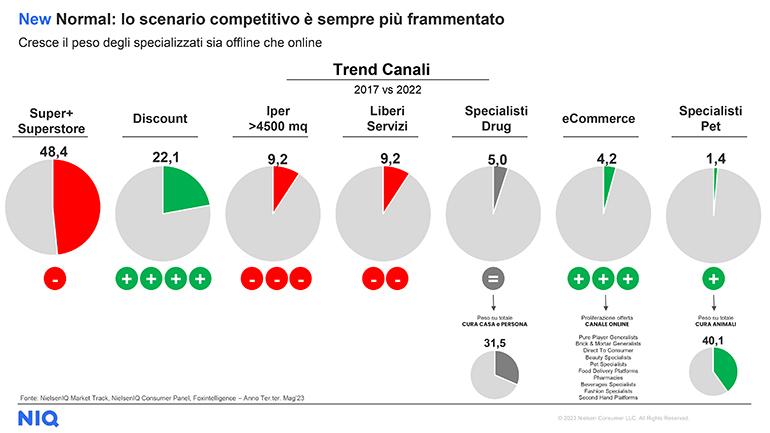

Secondo il Netcomm Focus Food&Grocery*, lo scenario della distribuzione dei beni di largo consumo si conferma molto frammentato, con le insegne omnicanale che crescono nell’online del +10.7 a fronte di una crescita media del +7%. Tuttavia, nonostante i significativi passi avanti degli ultimi anni, in particolare sul fronte delle tecnologie, l’e-commerce detiene una quota di mercato ancora marginale. Parliamo infatti del 4%, con i Super+ e i Superstore che insieme sfondano quota 48%, i Discount al 22%, gli iper al 9,2% e gli Specialisti Drug al 5%. In numeri assoluti, gli italiani che oggi acquistano prodotti online di largo consumo sul territorio nazionale sono 10,8 milioni.

Allargando il campo, anche a livello globale si evidenzia un aumento, ma un rallentamento in termini di trend: la quota di mercato globale del grocery online è passata, nel 2023, dal 3,4% al 3,7% e si prevede che entro il 2025 arriverà a rappresentare il 5,1% del mercato del grocery (online e offline).

Tornando in Italia, protagoniste della crescita nel 2023 sono state in particolare due categorie, Pet Care e Personal Care, che hanno fatto segnare rispettivamente +25% e +13% rispetto al 2022 e un’incidenza sul totale retail del 6,6% del 5,2%.

*Durante la sesta edizione di Netcomm Focus Food&Grocery (ottobre 2023, Milano) sono stati presentati i dati delle più recenti ricerche di Netcomm NetRetail, NielsenIQ e dell’Osservatorio Food Prezzi e assortimenti in collaborazione con Qberg.

Più che il prezzo, conta l’efficienza. La spesa alimentare è tra le categorie con maggiore incidenza negli acquisti online: nel 2023 un acquirente digitale su quattro ha comprato prodotti alimentari online. È, però, una percentuale in flessione rispetto all’anno precedente (-12%) e che si avvicina a quella registrata nel 2018, che era del 23%.

Da segnalare che il Food è l’unica categoria di prodotto il cui prezzo non è tra i primi cinque driver di acquisto per i consumatori digitali: non è dunque la “convenience” intesa come abbassamento dei costi il fattore chiave, bensì l’efficienza, e quindi il risparmio in termini di tempistiche e la varietà di opzioni e servizi legati al delivery. Altri fattori importanti sono la consegna economica, l’assortimento e la consuetudine. Interessante notare come la mappa degli acquisti nel Food&Grocery mostri un’Italia a due velocità: se nell’area che comprende Abruzzo, Molise, Puglia,

Campania, Basilicata, Calabria e Sicilia si registra un incremento del 24% rispetto allo scorso anno, nelle regioni più a nord (Piemonte, Valle d’Aosta, Liguria e Lombardia) la crescita non raggiunge il 3%.

Le influenze reciproche. In questo settore l’online è capace di condizionare i consumatori e spingerli verso canali di vendita offline? Poco. Per quanto riguarda la spesa alimentare/per la casa, infatti, gli acquirenti nei punti vendita fisici che hanno consultato almeno un touchpoint digitale prima dell’acquisto sono poco più del 15%. Gli acquirenti online della categoria che hanno maturato la scelta di acquisto online attraverso una visita in un punto vendita, invece, sono quasi il 40%.

Intelligenza artificiale, alleata strategica. Il Netcomm Focus Food&Grocery ci consegna, infine, un focus sull’intelligenza artificiale nel settore. Le opportunità fornite dall’AI, confermano gli addetti ai lavori, portano beneficio a tutta la filiera del food: dall’interpretazione dei bisogni dei clienti ai processi industriali, dalla logistica allo sviluppo di una strategia di marketing efficace. Oggi l’intelligenza artificiale può intervenire sui modelli di interazione con i carrelli, con la possibilità di creare selezioni di prodotti “emozionali” pensati sulla base dei bisogni dello specifico utente e proposti come offerte o suggerimenti nel momento del check-out.