I nuovi assetti della GDO italiana nel 2022

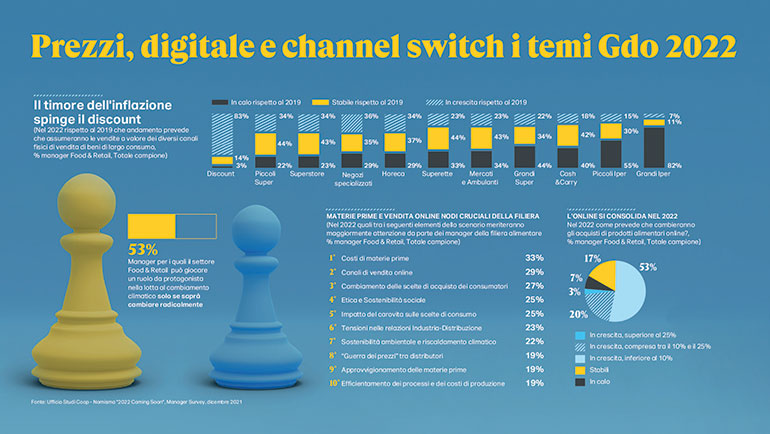

Nell’indagine Coop “2022 Coming Soon - Manager”, condotta dall’Ufficio Studi Coop e Nomisma, la fotografia previsionale della nuova GDO italiana per l’anno in corso. Prezzi in salita, digital e sostenibilità gli elementi principali su cui fondare un nuovo modello di offerta in un mercato che cambia, dove i discount stanno conquistando nuove quote.

Milena Bernardi

Il retail, soprattutto quello alimentare, è alle soglie di una grande stagione di radicali mutamenti. Ancora per alcuni anni dovrà fare i conti con la forte trasformazione imposta dalla pandemia e sarà chiamato a rispondere ai repentini cambiamenti dei comportamenti d’acquisto degli italiani, molti dei quali divenuti oramai strutturali.

Per i retailer sarà pertanto indispensabile, se non addirittura urgente, un ripensamento profondo del modello d’offerta e delle opzioni di servizio destinate ai consumatori finali.Secondo l’indagine Coop “2022 Coming Soon – Manager”, condotta a dicembre 2021 dall’Ufficio Studi Coop e Nomisma su un panel di manager della filiera alimentare, a pensarla così è quasi un retailer su due «se non si vuole incorrere in un progressivo logoramento delle performance e dell’equity di insegna».

All’interno dello studio viene condiviso uno spaccato dei fenomeni che caratterizzeranno l’evoluzione della GDO nel 2022, tra cui l’aumento dei prezzi, le sfide, i rischi, il digital e la responsabilità delle imprese sul fronte etico, sociale e ambientale.

Uno switch necessario

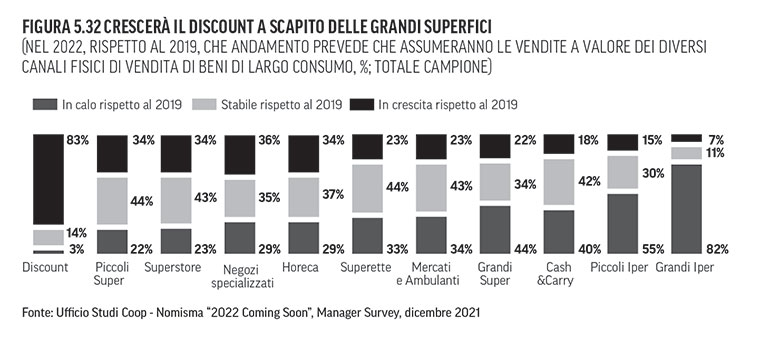

Rispetto al pre-pandemia, è pressoché unanime la previsione (già nei prossimi mesi) di un forte ridimensionamento delle vendite delle grandi superfici a favore della crescita marcata di quelle dei discount. Tornano rilevanti anche i supermercati e le piccole superfici che, da alcuni anni, hanno affrontato un percorso di complessiva ristrutturazione e offrono un servizio di maggiore prossimità.

Nelle intenzioni dei retailer, la riconfigurazione della filiera dovrà a sua volta prevedere la riconfigurazione della rete di vendita, magari perseguendo una piena integrazione della rete fisica con i nuovi canali virtuali. Le vendite food online, infatti, sono quasi triplicate dall’inizio della pandemia e continueranno ad aumentare anche nei prossimi anni sebbene l’egrocery costituisca ancora un segmento molto piccolo delle vendite alimentari complessive (meno del 3% del totale delle vendite GDO).

In tale scenario è interessante notare che l’opinione dei manager dell’industria alimentare differisce in qualche misura da quello dei retailer. Per i primi le priorità della GDO dovrebbero concentrarsi sugli investimenti a favore dell’egrocery e della consegna a domicilio, favorendo maggiormente il sostegno alle produzioni nazionali e locali. Più in generale, circa un quarto degli intervistati intravede la necessità di concentrarsi su specifici target di mercato, abbandonando quell’ambizione a “servire tutti” che è stato a lungo un imperativo della grande distribuzione alimentare.

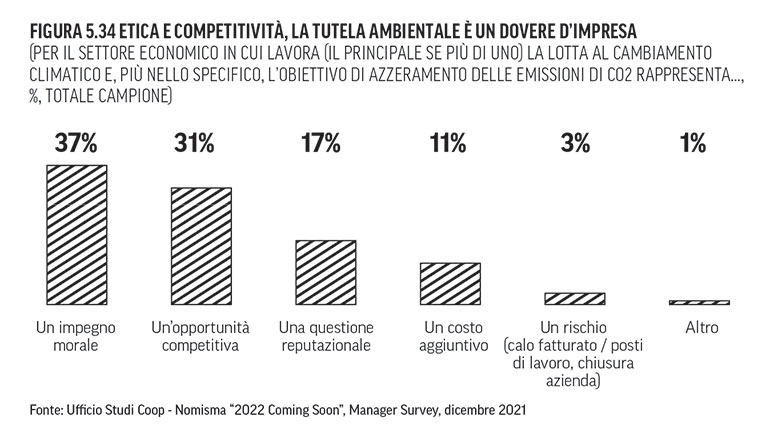

Al fianco di questo intenso reshaping, le imprese distributive sono chiamate a confrontarsi con il grande tema della sostenibilità fornendo risposte alle istanze sempre più pressanti del consumatore finale. Tra i manager intervistati la lotta al cambiamento climatico viene percepita non solo come impegno morale ma anche come opportunità competitiva per le imprese del settore che dovranno però mettere in atto, nell’immediato, un cambiamento radicale. Va sottolineato che la larga maggioranza dei retailer intervistati si dichiara impegnata in una qualche forma di sostenibilità ambientale, sociale, economica.

Con i prezzi in salita, il 2022 sarà il vero banco di prova

Dopo anni di sostanziale stabilità, i prezzi al consumo e quelli praticati dai fornitori alla grande distribuzione subiranno un forte incremento (+3,5%), e oltre la metà del campione prevede crescite pari o superiori al 4%. Per la larga maggioranza tale dinamica costituisce il principale rischio per il 2022 (6 manager su 10 intervistati temono che la crescita dei prezzi proseguirà per tutto l’anno).

Tra le principali cause degli aumenti i manager individuano i costi delle materie prime sui mercati internazionali (51%), rallentamenti nella logistica e problemi nella supply chain (45%), oltre al grave impatto dei rincari energetici.

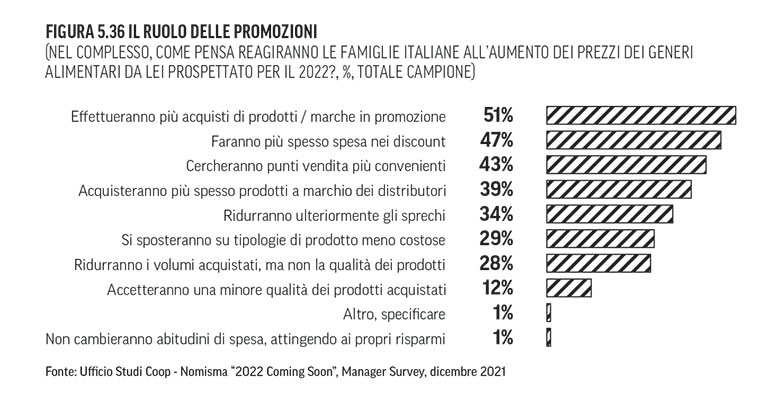

Ciò che maggiormente preoccupa è senza dubbio la risposta del consumatore finale, che intensificherà gli acquisti di prodotti/marche in promozione (oltre la metà dei manager intervistati lo pensa) e sceglierà di fornirsi presso discount o punti vendita più convenienti, determinando tensioni competitive nel mercato distributivo. Fenomeni peraltro già evidenti se si pensa che il canale discount assorbe già oltre l’80% della crescita complessiva delle vendite GDO e che la pressione promozionale sui prezzi è cresciuta di 1,1 punti percentuali passando dal 17,9% nel 2020 al 18,2% nel 2021 (anno terminante a novembre), anticipando quella che probabilmente sarà anche la dinamica nel 2022.

La GDO si trova quindi in una posizione alquanto scomoda, stretta tra gli incrementi dei listini dei fornitori e la concreta difficoltà a ricaricare i prezzi dei prodotti destinati al mercato finale.

Prosegue il trend positivo delle vendite

Nonostante le stime di rallentamento, nel 2021 le vendite del largo consumo hanno consolidato i risultati 2020 sfiorando i 110 miliardi di euro (-0,1%). Il canale online ha proseguito la sua corsa ma con tassi inferiori (+23% nel 2021 contro il +134% del 2020), mentre si conferma lo sviluppo dei discount, sempre più vicini ai centri città, che veicolano il 18% delle vendite e registrano una crescita dello 0,6% rispetto al 2020, con complessive vendite per oltre 20 miliardi di euro.

Per il 2022 l’Ufficio Studi Coop con il supporto d’analisi di Nielsen stima un andamento delle vendite totali GDO con segno positivo (+1,3% a valore rispetto al 2021), effetto congiunto di una verosimile riduzione dei volumi, di un più ampio incremento dei prezzi e delle scelte di ricomposizione degli acquisti effettuate dai consumatori. Nell’anno in corso le vendite dei discount cresceranno del 3,9% aumentando di un punto la quota di mercato. Previsti in aumento anche i ricavi dei drugstore (+2,8%), supermercati (+1,7%) e canale e-commerce. Quest’ultimo, oramai entrato a far parte delle modalità di spesa abituali, continuerà però a crescere a tassi sempre minori (+14,1% nel 2022 rispetto al 2019). A perdere nelle dinamiche di canale saranno ancora una volta le grandi superfici come gli iper, che subiranno una leggera flessione del fatturato (-0,2%).